不動産投資の仕組み

不動産投資とは?

不動産投資では、収益用の物件を購入し、それを第三者に賃貸することで、毎月安定した家賃収入を得ることが目的です。

オーナー(不動産投資家)は銀行などの金融機関からの融資を受けて物件を購入します。

入居者からの毎月の家賃収入の中からローン返済や管理費などの支出を引いたものが利益となります。

不動産投資の収益

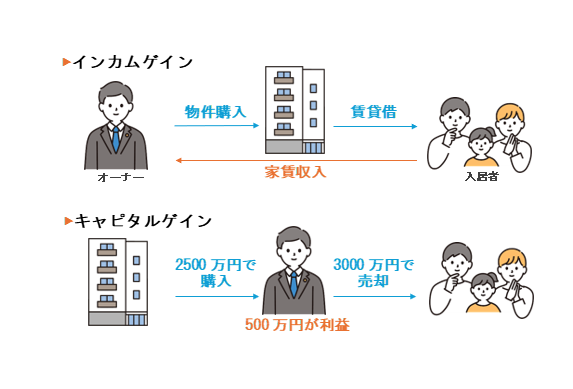

不動産投資で収益を得る方法として、2つの種類があります。それが『インカムゲイン』と『キャピタルゲイン』です。

不動産投資におけるインカムゲインとは、購入した不動産を第三者に賃貸することで、毎月の家賃収入として利益を得る方法です。

一方、キャピタルゲインとは、購入した不動産が景気などの影響で価格が上昇し、購入価格より高い価格で売却した際の差額で利益を得る方法です。

不動産投資の5大メリット

1,私的年金として

ゆとりある老後生活に必要な資金とは

65歳以上の夫婦2人世帯の消費支出調査では、月額平均の出費が約25.1万円。また「ゆとりある生活にはいくら必要か」という調査では、平均37.9万円に。それに比べ、厚生年金(国民年金分含む)の平均受給月額は、約14万4,000円です。その差額を貯金で賄うには、トータルで2,000〜3,000万円もの預金が必要となります。

マンション経営をしてローンを完済したあとは、マンションという不動産資産が手に入るのはもちろん、毎月の家賃収入が継続して見込めます。

公的年金をサポートする老後の資金対策として、マンション経営が選ばれている大きな理由です。

2,税金対策として

大増税時代へと突入している日本社会

不動産投資は、節税対策としてとても優秀な資産運用の一つです。

不動産投資によって生じる減価償却費や利息などを経費として計上することで課税所得を減らし、所得税と住民税を節税することができます。

さらに、現金ではなく不動産を相続することによって、相続税の負担を大きく減らすことが可能になります。

3,団体信用生命保険

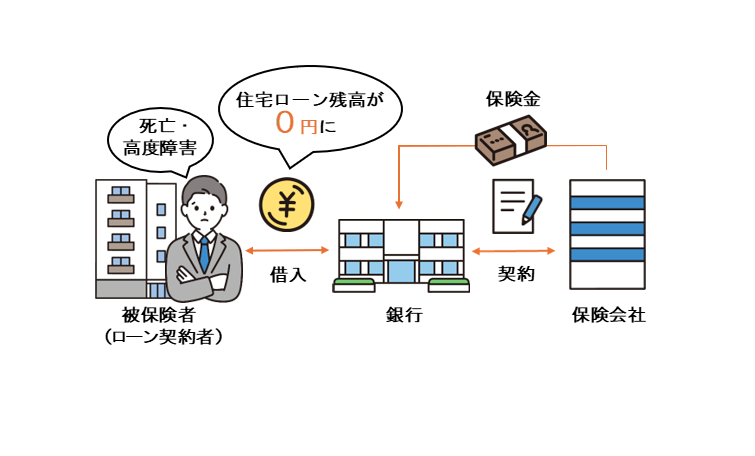

ローン利用時に加入できる“団体信用生命保険”

生命保険は、万一のことがあった場合に保険金が支払われるようにしておくものです。

不動産投資において物件購入にローンを利用する場合、団体信用生命保険に加入します。

万一の際には、保険金でローン残高が相殺され、遺族年金のように毎月の家賃収入を得たり、売却して現金化することができます。このため不動産投資が生命保険代わりになるとも言われています。さらに、現在加入している生命保険の見直しにも繋がり家計の負担軽減も可能です。

4,利回り商品として

“貯蓄”ではなく“資産形成”が必要な時代

低金利時代の現在、少しでも利率の良い金融商品や投資対象を求める事になります。それは同時に多少のリスクを伴う事でもあります。銀行などの一般的な預金利息が1%を切っている中で、マンション経営は表面利回り3~5%の高い利回りがあります。家賃収入による利回りは株や他の金融商品と比較しても、安定して高い水準の利率になっています。

5,インフレヘッジとして

デフレからの脱却→インフレへ

日本銀行は、「物価安定の目標」を消費者物価の前年比上昇値率2%と定めています。

インフレになると、物価が上昇するためお金の価値は相対的に下がります。そのため、現金はインフレの影響を強く受けますが、現物資産である不動産の場合は、インフレであっても価値が下がりにくいのが特徴です。不動産は資産価値が簡単に下がらないことからも不動産投資はインフレ対策に有効な手段であるといえます。